(兩位MM理論學者;圖片來源:若水數位評價整理)

一間公司的資本結構,由負債及股權所構成,因債權人及股東彼此皆承擔著不同的風險,導致企業在使用資金時,需要支付所謂的資金成本,而資金成本顯著影響報酬,因此找尋資金來源及資金來源對於公司價值的變動,成為一項重要的課題,而MM理論的出現,開啟了現代資本結構研究的濫觴。

.png)

(圖一、債權人及股東所承擔之風險;圖片來源:若水數位評價整理)

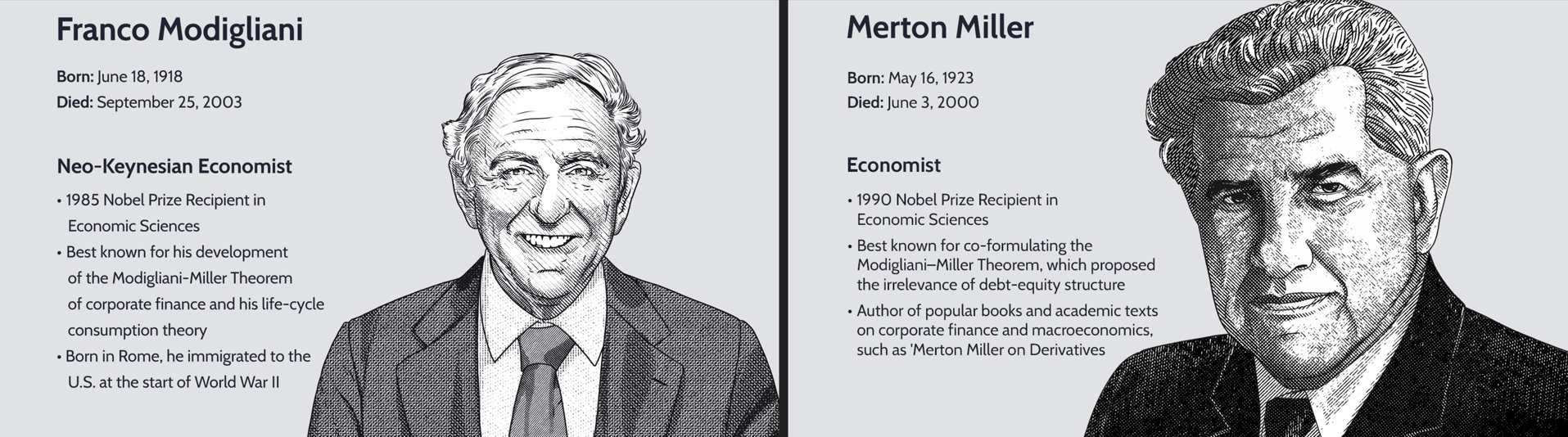

MM理論(Modigliani–Miller theorem,簡稱MM理論)是由經濟學家Franco Modigliani和Merton H. Miller於1958年提出,並發布於《美國經濟評論》中的 "The Cost of Capital, Corporation Finance and the Theory of Investment",為公司理財領域中重要的定理之一,奠定了現代企業資本結構的基礎。

(圖二、Franco Modigliani與Merton H. Miller;圖片來源:Investopedia)

Modigliani & Miller(1958)

建構於一個完美資本市場的假設前提下,其完美資本市場假設包含:

一、資本市場為完全競爭(Competitive Markets)且無摩擦(Frictionless Markets)之市場。

二、公司不具成長性,未來每年的息前稅前盈餘(EBIT)為一系列永續年金。

三、個人與公司具有相同的舉債能力。

四、不會引發財務危機成本。

五、無任何稅賦。

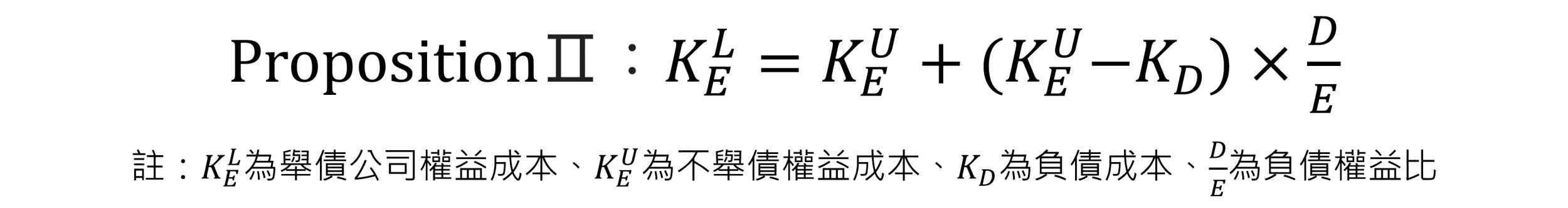

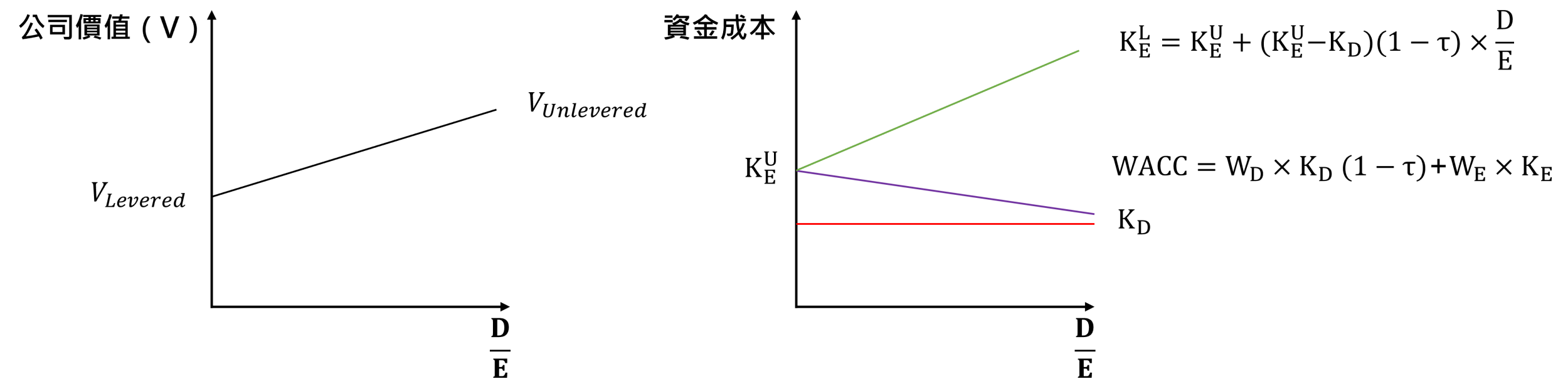

Modigliani & Miller(1958)主張在完美資本市場下,當公司與個人所得稅不存在,資本結構的決策並不會影響公司價值與WACC,又稱資本結構無關論,推翻了傳統最適資本結構理論的看法。而在此理論下,財務槓桿的使用將提高股東所面臨的財務風險,進而增加股東的權益成本。

(圖三、Modigliani & Miller(1958)圖示;圖片來源:若水數位評價整理)

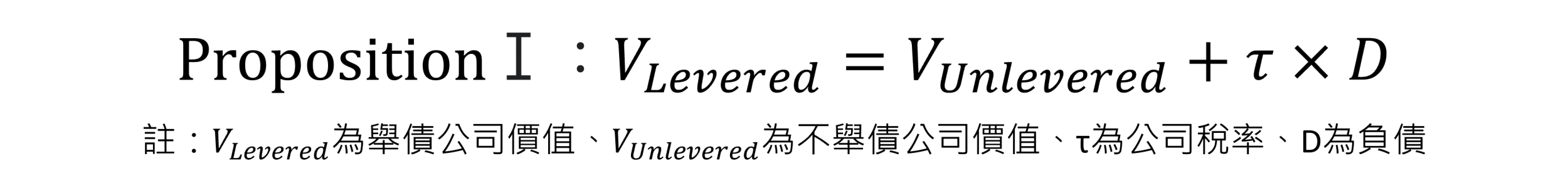

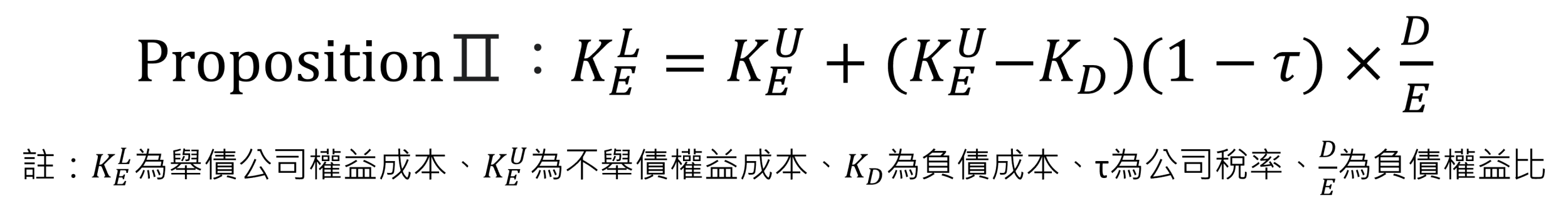

Modigliani & Miller(1963)

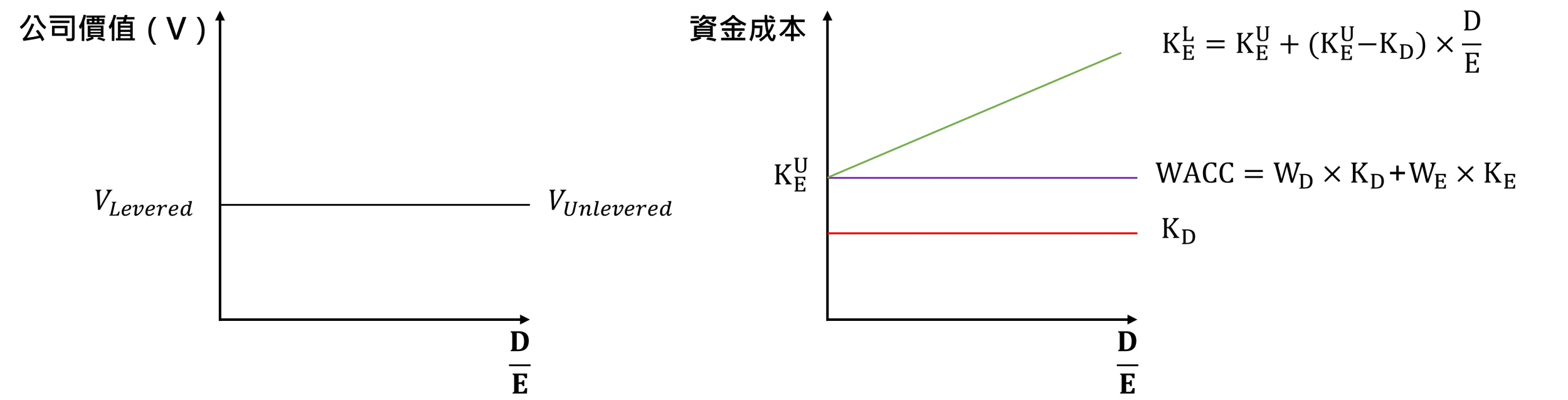

Modigliani與Miller在1958年發表的理論,因不考慮稅賦的假設,受到許多質疑與抨擊,因此2位經濟學家於1963年以原有論文為基礎,從中修改無稅賦的假設,將公司稅納入模型考量。

Modigliani & Miller(1963)認為舉債的利息費用可以產生稅盾效果,因此隨著負債增加,導致WACC愈來愈低,故公司價值隨之增加。

(圖四、Modigliani & Miller(1963)圖示;圖片來源:若水數位評價整理)

結論

雖然MM理論為企業資本結構提出解釋,但過於簡化的假設,仍存在許多缺陷,如根據Modigliani & Miller(1963),當企業的負債達100%時,則該企業的公司價值會達到最大,但在實務上顯然不適用,因此Modigliani & Miller(1963)僅反應舉債的益處,而忽略了舉債所帶來的隱憂。

即使MM理論不盡完善,但這個劃時代的理論,確實為公司資本結構領域樹立明確的架構,引發學者們對於公司價值與資本結構間的廣泛討論,進而發展出如抵換理論、融資順位理論、Miller(1977)等考慮破產成本、代理問題、資訊不對稱,以及個人所得稅等議題的見解,使資本結構不侷限於租稅所帶來的影響。

儘管實務上鮮少公司可以藉由某一固定的槓桿比率,以達成股東價值最大化的目標,顯示公司在資本結構最適點的決定上並不容易,但MM理論為資本結構問題提供一個有用的起點與分析的框架,仍是功不可沒。

參考資料: 資本結構與公司績效關聯性之研究-臺灣股市的新啟示、 公司生命週期基礎下之資本結構動態調整及波動變幅實證模式、 Investopedia、 Kaplan Knowledge Bank