(圖片來源:Dreamstime)

上市櫃公司經營權之爭四起,近期最為熱議的就是泰山龍邦交鋒以及新光集團不同世代的理念碰撞,而股權布局就是經營權爭奪的前哨戰。想取得經營權,就需掌握足夠的董事席次,而董監改選須由股東會進行,因此如何取得更多股份讓自己在股東會上取得優勢,就是公司派、市場派需進行思考的。這也顯示具有多數的股份是能影響公司經營決策的門票,這便是「控制權」的價值之所在。

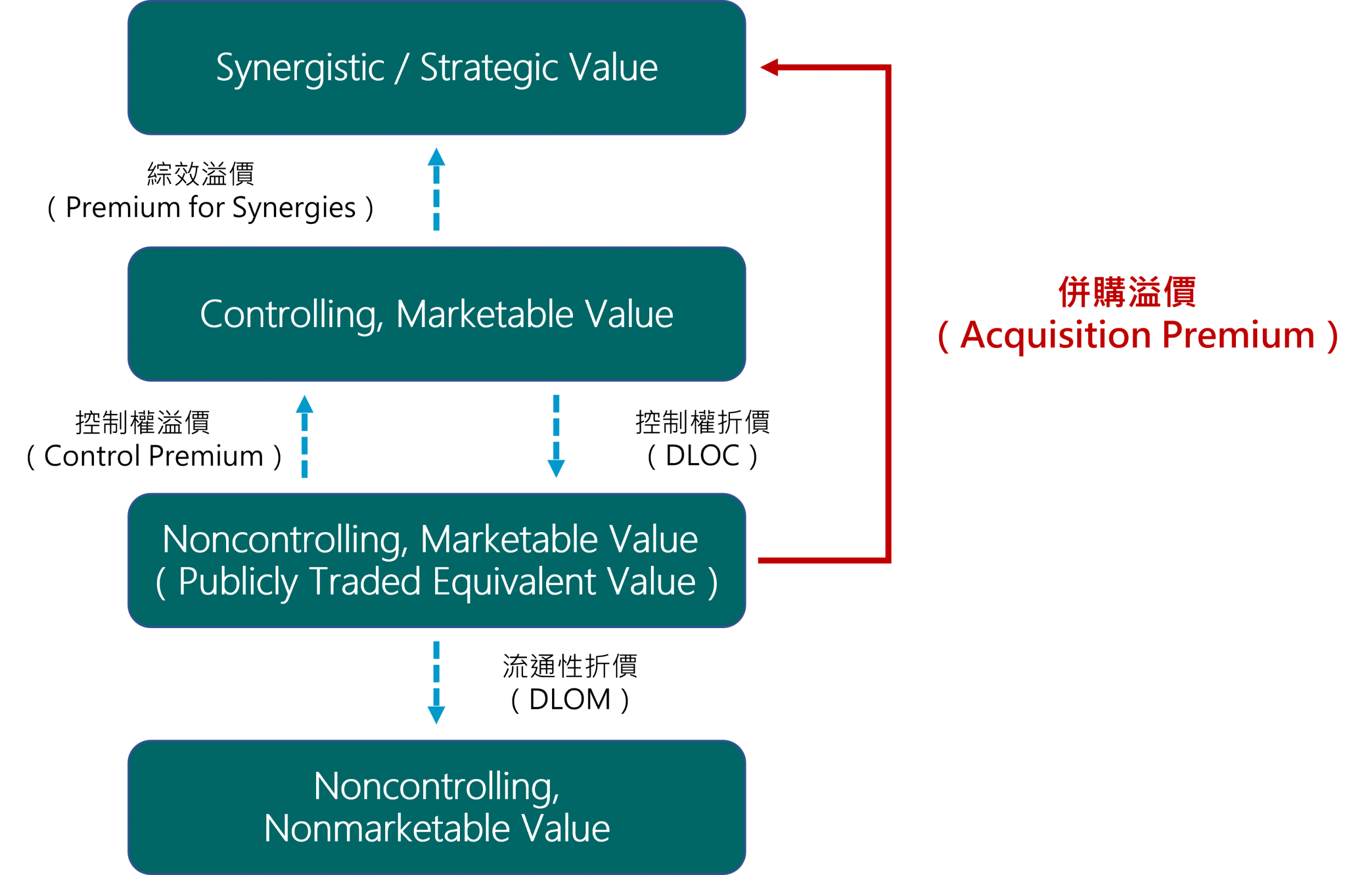

在國內外的併購案報導中,很常看到「以溢價xx%收購」這樣的說法,實際上這些溢價率裡面包含了「控制權溢價(Control Premium)」以及「綜效的溢價(Premium of Synergies)」,當買方對於標的公司有足夠的控制力,買方預期併購產生的綜效也就更有可能實現,因此歸根究柢,「控制權」價值本質其實歸因於未來能產生的現金流量。

(圖一、Levels of Value;圖片來源:BVR / 若水數位評價整理)

影響溢價率的因素

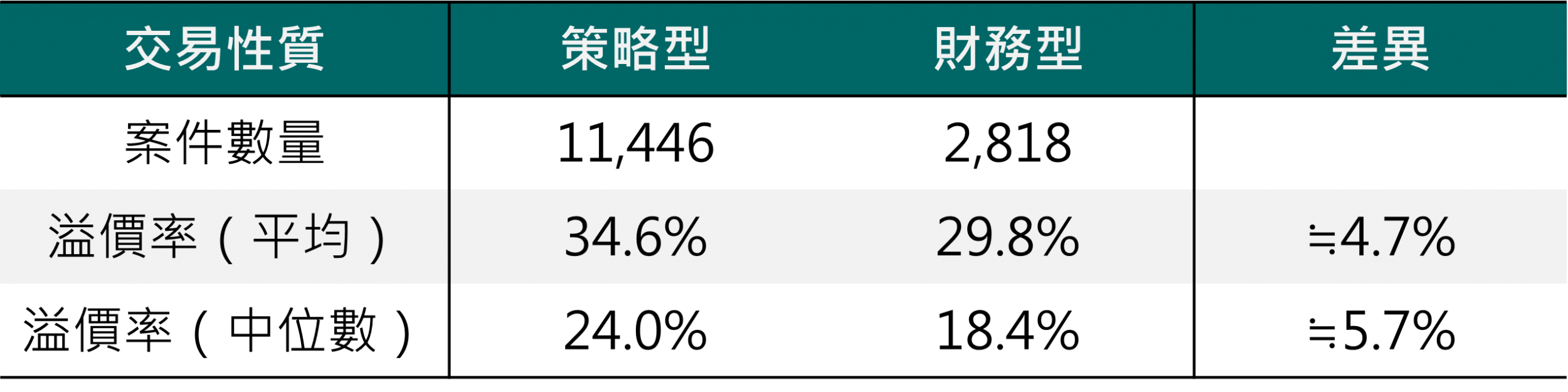

1.交易類型

美國估值資料庫BVR對於近23年的併購交易資料進行統計分析,將併購案分為「策略型交易」以及「財務型交易」,發現策略型交易的溢價率高於財務型交易4%~5%,主要是因為策略型買方著重併購後的綜效,希望持有標的公司以達到綜效最大化;而財務型買方則通常出於投資目的,希望收購後能在一定時間內獲利了結出場,因此雙方願意付出的溢價率較不同。

表1:不同交易性質之溢價率統計

(資料來源:BVR)

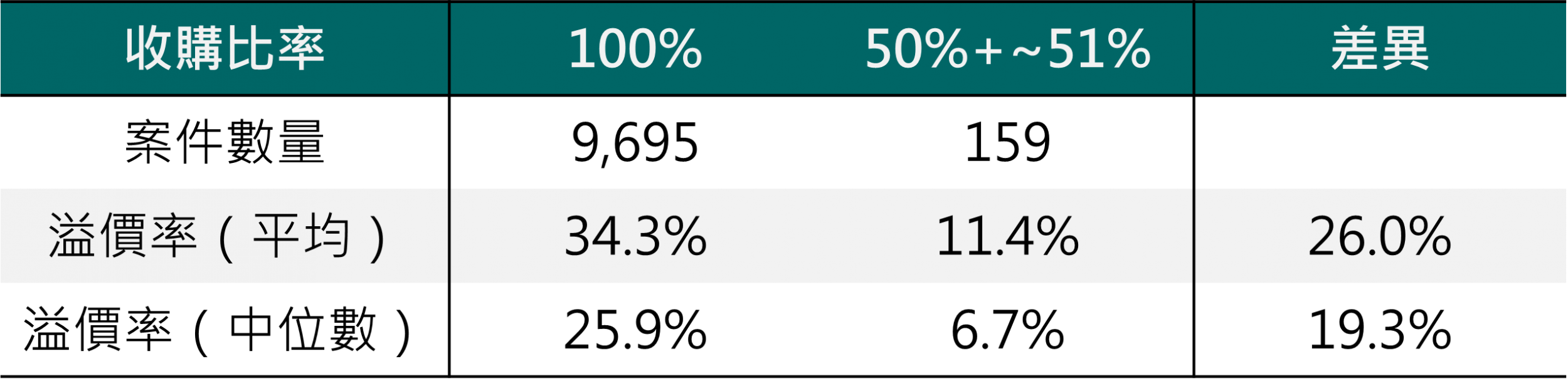

2.收購股權比率高低

另外一個會影響溢價率高低的因素則是收購股權的多寡,BVR統計顯示,100%股權收購的溢價率遠高於50%~51%股權收購的溢價,就如同台灣的《公司法》對於特別決議的規定,要至少2/3以上股東出席、出席股東1/2以上同意,也就是即使握有51%的絕對多數股份,也無法完全掌握重大決策的通過與否。因此同樣是具有控制力的股權,股權佔比多寡對於溢價率也有深遠的影響。

表2:不同收購比率之溢價率統計

(資料來源:BVR)

如何決定控制權溢價

在計算股權估值時,不論採用何種評價方法,最後都要根據評價標的的性質,考量市場流通性以及控制權對價值的影響,例如收益法及資產法得出的結果隱含控制力、市場法的計算結果則不包含控制權價值。一般在進行估值計算時,大多是參考併購交易資料庫中的溢價率統計做為控制權的調整參數,但前面有提到,控制權價值的本質來自於未來現金流量,因此現金流量折現法(DCF)也是個可以用來評估控制權合理性的方法。

在做DCF的時候需要先進行未來財務預測,求得未來的現金流,BVR認為,若該財務預測是以公司目前現況製作,則此現金流並不包含控制權,因為此預測無法反映新投資者帶來的效益;反之,若該財務預測有分析並納入新控制者可帶來的改變,則該財務預測是具有控制力的。而以這兩版財測做出的DCF結果間的差異就是「控制權溢價」,評價人員可比較差異以及資料庫統計數據的溢價率,來評估溢價率合理性並決定最終的控制權溢價。

BVR的觀點其實與無形資產評價中增額盈餘法(With-and-Without)精神相似,無形資產(權利)的價值來自於是否擁有此無形資產(權利),但二者的差異在於,無形資產是可以單獨存在並且可自企業中分離,但控制權溢價不會單獨存在。

影響控制權溢價的因素繁多,除了前述提到的交易案件類型、股權轉讓比率高低之外,在理論研究上也顯示公司的資本結構、信用風險甚至行業別等也都會影響溢價率,且也很難明確地分辨溢價究竟是來自控制力還是來自併購綜效,評價人員可以在力所能及範圍內進行分析、交叉比對,但未來的事,終究還是要留給時間來證明。

參考資料:BVR