2020年受到新冠病毒疫情延燒的影響,對於全球經濟和市場需求產生高度不確定性。在2020上半年疫情影響了企業投資及併購意願,致企業併購交易活動明顯減緩;於2020下半年,隨著各國陸續重啟經濟活動,儘管全球疫情尚未完全消退,全球併購交易活動呈現跳躍性的成長。CBInsights的研究報告顯示,2020年9月全球科技領域併購交易額已突破3,500億美元(約新台幣10兆元),是2000年網路泡沫破滅後的最高產業紀錄。根據PwC研究調查指出,2021年對併購而言,將是相當忙碌的一年。

跨國併購是進入新市場與取得新技術的最快捷徑,也是公司追求快速成長的利器,若是良性的併購,可加速企業整合技術、提升市占率,其中卻伴隨著不可忽略的風險。

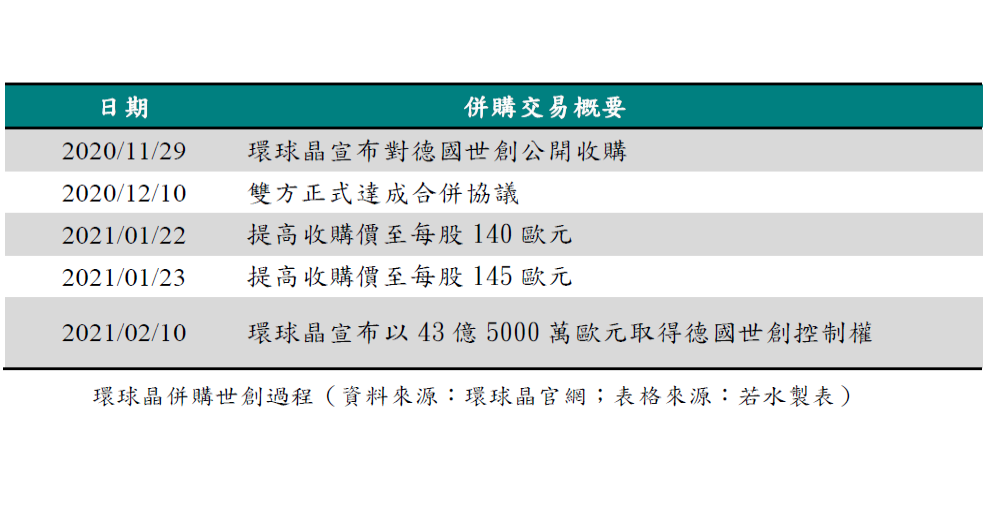

台灣環球晶圓股份有限公司(以下簡稱:環球晶)目前為國內最大的半導體矽晶圓材料供應商,於2020年11月宣布,將透過公開市場收購取得德國世創(Siltronic AG)過半股份,同年11月27日以總價43億5000萬歐元(約新台幣1475億元)取得控股權,為台灣科技業史上最大海外併購案,讓環球晶成功從全球第三大矽晶片製造商晉升為全球第二大。

互補有無、發揮綜效

過去,環球晶透過跨國購併,一步步鞏固市場地位,環球晶選擇併購對象的判斷標準就是企業間的「互補性」,例如:2008年環球晶併購美國半導體磊晶廠Globitech,係因為其所擁有的磊晶技術(在晶圓片上形成均勻的晶體結構,可以增強晶片的效能);2012年選擇併購日本半導體廠CVS,因其所擁有之日本市場與晶圓技術。而2016年併購丹麥Topsil是為了它的半導體技術(浮融帶長晶法)、同年度再次併購SunEdison Semiconductor Limited,因其之市場布局(於全球10個國家中擁有17個營運據點)。以上併購交易使環球晶躍升為矽晶片市場的世界前三名。

.png)

全球矽晶圓市佔率_併購交易前(資料來源:EET;圖片來源: 若水製圖)

環球晶併購德國世創前,全球矽晶圓市場由日商信越(ShinEtsu)與勝高(Sumco)寡占;而在完成併購德國世創後,環球晶市占率可望由15.2%攀高至26.7%,其市佔率將超越日本勝高的21.9%,僅次於日本信越化學工業的29.4%,成為全球矽晶圓市場的第二大生產者,不排除環球晶未來有機會挑戰信越的龍頭地位。

.png)

從環球晶宣告併購德國世創後,股價整體趨勢大幅向上,花旗環球、瑞銀、美銀、摩根士丹利證券與投顧大行皆看好此收購案,同時根據市調機構SEMI的報告,今年全球晶圓出貨量將增長2.4%,隔年成長幅度達5%,成長幅度有機會在2023年攀上歷史新高。5G、AI、電動車商機湧起之際,全球半導體晶片需求持續熱絡,半導體產業復甦下,環球晶營運將有望受惠。

不可忽略的跨國併購風險

說到併購案風險,就得提到明基與德國西門子的跨國併購中,國家文化、企業文化所帶來的衝突,造成併購後的企業整合速度過慢,因為德國工會並非如其它國家般僅是受僱者的角色,而是擁有與股東般之監督公司的權利,可以說是,員工同時也是公司的所有者。當時德國員工一遇到與台籍主管爭執時,就會越級通告,甚至一狀告上高層,使台德兩派人馬心結越來越深,企業政策自然無法順利推動。

是否能夠成功發揮併購綜效能的關鍵,係取決於主併公司有無選擇了具有互補性的被併購公司、主併公司所能承擔的可控風險,以及事先擬定管理風險的配套措施,過去環球晶通常在一年內就能讓併購對象轉虧為盈,係因為環球晶每一次併購前充分地內部審慎評估與團隊事先模擬演練。

所以要不要併購一家企業?整合過程產生問題、無法激勵與培養被併購公司員工、企業文化的衝突、併購交易金額過度支付風險及併購後的財務風險等,皆為決策者應事先考慮的關鍵,才可以幫公司做出一個充滿「大視野」的好決策!所以說,併購完成後,真正的挑戰才剛開始。

而在併購交易的過程中,若水團隊能為您提供最完整顧問服務,包含實地查核(Due Diligence)、契約法律文件、價格談判、併購融資(Leveraged Buy-out)等服務,完善企業併購所需之資源。

參考資料:

科技新報、市調機構SEMI、經理人、環球晶官網